Explication des frais d'interchange

- •Comment fonctionne l'interchange

- •Comment les frais d'interchange sont-ils calculés ?

- •Interchange++ versus Tarification mixte

- •Combien coûtent les frais d'interchange ?

- •Frais supplémentaires à connaître pour les commerçants internationaux

- •Les frais d'interchange peuvent-ils être négociés ?

- •Construisez le système de paiement idéal, rapidement

Si votre entreprise accepte les paiements par carte, vous avez probablement entendu le terme “frais d'interchange”. Les frais d'interchange sont des frais de transaction que les commerçants doivent payer lorsqu'ils acceptent des paiements par carte de leurs clients. Que les paiements soient effectués en ligne par une entreprise de e-commerce ou en personne dans un magasin physique, le commerçant sera facturé des frais de traitement des paiements.

Bien que les frais d'interchange soient souvent perçus comme un simple coût par transaction, ils regroupent en réalité plusieurs frais provenant de différentes sources :

L'émetteur de la carte : la banque du client ou la société de la carte de crédit

Le réseau de cartes : par exemple Visa, Mastercard, Discover, American Express

L'acquéreur : la banque du commerçant ou le prestataire de services de paiement

Les frais d'interchange dépendent de plusieurs facteurs, tels que le type de carte utilisée par le client, le pays où la carte a été émise, si la transaction a eu lieu en ligne ou en personne, entre autres. Dans cet article, nous détaillerons comment fonctionne les frais d'interchange et les frais de traitement auxquels vous pouvez vous attendre lorsque vous acceptez les paiements par carte de clients du monde entier. Nous expliquerons également la différence entre les modèles de tarification Interchange++ et la tarification mixte et vous aiderons à choisir l’option la plus adaptée à votre entreprise.

Comment fonctionne l'interchange

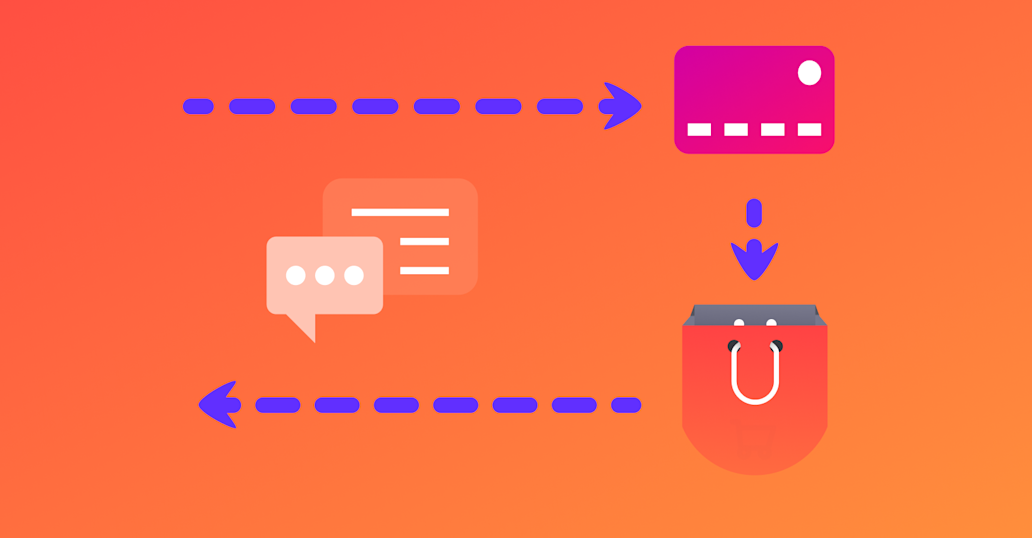

Tout d'abord, voyons ce qu’il se passe lorsqu'un client paie quelque chose par carte de débit ou de crédit. Supposons qu'un client achète une paire de lunettes de soleil dans un magasin avec sa carte de débit, voici ce qu’il se passe :

L'acquéreur transmet les données de la transaction au réseau de la carte du client.

Le réseau de la carte envoie les données de la transaction à l'émetteur de la carte.

L'émetteur de la carte effectuera un certain nombre de vérifications (principalement pour confirmer que le client a des fonds disponibles sur son compte) avant d'informer le réseau de cartes si la transaction est approuvée ou refusée.

Le réseau de cartes transmet cette décision à l'acquéreur.

L'acquéreur finalise la transaction.

Les fonds seront ensuite transférés de la banque émettrice de la carte vers le compte de l’acquéreur.

A chaque transaction, l'acquéreur paie une commission à l'émetteur de la carte et au réseau de cartes. Le commerçant doit ensuite rembourser cette commission à l'acquéreur, en ajoutant une marge pour couvrir les frais de gestion.

La majeure partie de ces frais de traitement de paiement va à l'émetteur de la carte pour couvrir les risques de crédit et le risque de fraude à la carte. Une partie des frais revient également à l'acquéreur et au réseau de cartes. Les frais sont généralement calculés en pourcentage de la valeur de la transaction, avec un montant fixe en supplément.

Traitez les paiements plus rapidement et à moindre coût

Comment les frais d'interchange sont-ils calculés ?

Le montant facturé pour chaque transaction par carte varie en fonction de plusieurs facteurs :

Carte présente (CP) versus carte non-présente (CNP)

Les transactions en personne avec carte (carte-présente) coûtent généralement moins cher aux commerçants que celles réalisées en ligne, par téléphone ou par courrier (carte non présente). Cela s’explique par le fait que le risque de fraude à la carte est plus élevé pour les transactions sans carte présente, ce qui pousse les émetteurs de cartes à augmenter leurs tarifs pour compenser ce risque accru.

Code de catégorie de commerçant (MCC)

Chaque commerçant se voit attribuer un code de catégorie de commerçant à quatre chiffres (MCC) qui identifie le type d'activité qu'il représente. Le MCC d'un commerçant peut influencer les frais d'interchange qu'il doit payer. Par exemple, les organismes de bienfaisance se voient généralement appliquer des frais d'interchange plus bas par les réseaux de cartes, tandis que les compagnies aériennes, considérées comme un secteur à haut risque, sont facturées à des taux plus élevés.

Les réseaux de cartes

Les réseaux de cartes appliquent des tarifs différents, donc les frais pour un achat effectué avec une carte Visa seront différents de ceux pour un achat effectué avec une carte American Express.

La majorité des frais d'interchange dans le monde sont perçus par les deux plus grands réseaux de cartes : Visa et Mastercard. Cependant, des frais d'interchange sont également perçus par des réseaux de cartes de débit et de crédit plus petits, tels qu'American Express, Discover, JCB et UnionPay.

Le type de carte

Les transactions par carte de crédit entraînent généralement des frais plus élevés que les transactions par carte de débit. Cela s’explique par le fait que les émetteurs de cartes de crédit utilisent les frais d'interchange pour compenser le risque qu'ils prennent en accordant du crédit aux clients. Les paiements par carte de débit n'impliquent pas le même niveau de risque car les fonds proviennent directement du compte bancaire du client.

De plus, certaines entreprises de cartes de crédit offrent à leurs détenteurs des récompenses telles que des miles aériens et du cashback lorsqu'ils effectuent des paiements par carte de crédit. Ces entreprises utilisent les frais d'interchange pour compenser le coût de ces récompenses. Bien que les paiements par carte de récompense coûtent généralement plus cher aux commerçants que les paiements par carte standard, les données suggèrent que les clients sont susceptibles de dépenser plus lorsqu'ils utilisent des cartes offrant des récompenses. Il est donc avantageux d’accepter ces paiements par carte.

Lieu d’émission de la carte

Si la carte d'un client a été émise dans un pays différent de celui de la banque du commerçant, les frais d'interchange seront plus élevés pour compenser les complications supplémentaires liées aux transactions transfrontalières.

Sécurité

Les commerçants qui réduisent le risque de fraude par carte en utilisant des protocoles de sécurité tels que la tokenisation de réseau et les codes de sécurité des cartes bénéficient de frais d'interchange réduits.

Cartes pour particuliers versus cartes commerciales

Les cartes commerciales (cartes émises pour les entreprises) ont tendance à entraîner des frais d'interchange plus élevés que les cartes émises pour les particuliers.

Lieu de la transaction

Certaines régions ont introduit une législation pour plafonner les frais d'interchange.

Dans l'Espace économique européen (EEE), les frais d'interchange sont plafonnés à 0,3% du montant de la transaction pour les cartes de crédit grand public et à 0,2% du montant de la transaction pour les cartes de débit grand public. Les transactions par carte interrégionale ont été plafonnées à 1,15% pour les cartes de débit et 1,5% pour les cartes de crédit. Il n'y a pas de plafond pour les cartes commerciales.

En Australie, les frais d'interchange sont plafonnés à 0,8% pour les cartes de crédit et à 0,2% pour les cartes de débit.

Aux États-Unis, les taux d'interchange sur les cartes de crédit ne sont pas plafonnés, et les frais représentent en moyenne 2% de la valeur de la transaction. Cependant, suite à l'amendement Durbin en 2010, les frais sur les cartes de débit et les cartes prépayées ont été plafonnés à 0,22 US$ et cinq points de base multipliés par la valeur de la transaction.

Interchange++ versus Tarification mixte

Il existe deux principaux modèles de tarification pour les frais d'interchange que les commerçants peuvent choisir, la tarification mixte et Interchange++. Chaque modèle a ses propres avantages :

Interchange++

Transparence : Si vous choisissez le modèle de tarification d'interchange++, vous verrez un détail complet des frais appliqués par l'émetteur de la carte, le réseau de cartes et l'acquéreur pour chaque transaction.

Taux variables : Vous serez facturé en fonction des frais réels du réseau de cartes, donc le montant que vous payez pour chaque transaction variera en fonction de différents facteurs. Par exemple, les paiements par carte de particulier seront moins coûteux que par carte commerciale.

Modèle de tarification mixte

Cohérence : En optant pour le modèle de tarification mixte, vous payez un tarif fixe pour chaque transaction, composé d’un pourcentage de la valeur de la transaction et d’un coût fixe. Selon certains facteurs, tels que si la transaction est domestique ou internationale, votre acquéreur peut ajuster les taux. Ce modèle aide les commerçants à mieux prévoir leurs frais d'interchange mensuels.

Économies potentielles : Cela peut fonctionner dans les deux sens. Vous pourriez économiser sur les transactions où les taux du réseau de cartes et de l'émetteur sont plus élevés. A l’inverse, vous pourriez payer pour les transactions avec des taux plus bas. Ce modèle est conçu pour offrir aux commerçants un taux moyen équilibré par transaction, assurant ainsi une certaine stabilité des coûts pour les commerçants.

Combien coûtent les frais d'interchange ?

Les taux d'interchange varient en fonction de plusieurs facteurs, mais en général, vous pouvez vous attendre à payer un taux moyen de 1,3% à 3,5% de la valeur de la transaction plus des frais fixes minimes (généralement US$0,2 par transaction).

Frais supplémentaires à connaître pour les commerçants internationaux

Les entreprises qui opèrent à l'international doivent être conscientes des frais de change supplémentaires lorsqu'elles perçoivent des paiements de clients étrangers. Certains prestataires de paiement facturent jusqu’à 2% par transaction pour la conversion de devises.

Airwallex a été conçu pour aider les commerçants à éliminer ces frais. Intégrez Airwallex à votre boutique e-commerce et bénéficiez d'un paiement multi-devises plus économique. Collectez plusieurs devises directement dans votre compte multi-devises sans subir des conversions de devises, et économisez sur chaque transaction internationale.

Les frais d'interchange peuvent-ils être négociés ?

Parfois, mais pour que cela soit intéressant pour votre prestataire de paiement, votre entreprise doit traiter un volume important de transactions. Les petites et moyennes entreprises peuvent trouver un taux avantageux en comparant différents prestataires. Consultez les options de tarification d'Airwallex ici pour voir si vous pourriez réaliser des économies sur vos transactions par carte, qu’elles soient domestiques ou internationales.

Construisez le système de paiement idéal, rapidement

Airwallex est conçu pour les entreprises e-commerce internationales. Intégrez le gateway de paiement Airwallex à Shopify, WooCommerce, ou Magento, et bénéficiez d'un traitement des paiements internationaux rentable. Choisissez parmi nos modèles de tarification mixte ou Interchange++, et éliminez les frais de change lors de l’encaissement des paiements internationaux. De plus, proposez plus de 160 modes de paiement internationaux à vos clients, y compris PayPal, Klarna et WeChat Pay.

Inscrivez-vous dès aujourd’hui pour ouvrir un compte gratuit et en savoir plus.

Partager

Tilly gère la stratégie de contenu pour Airwallex. Elle est spécialisée dans le contenu qui aide les entreprises dans leur stratégie de croissance.

View this article in another region:AustralieCanada - EnglishCanada - undefinedÉtats-UnisEurope - EnglishEurope - NederlandsFrance - EnglishNouvelle-ZélandeRoyaume-UniSingapourMondial

Articles similaires

Qu'est-ce qu'une passerelle de paiement e-commerce et comment fon...

•12 minutes

Traitement des paiements e-commerce : qu'est-ce que c'est et comm...

•12 minutes