拒付——隐藏的支付「风险成本」,DTC品牌出海前都了解吗?

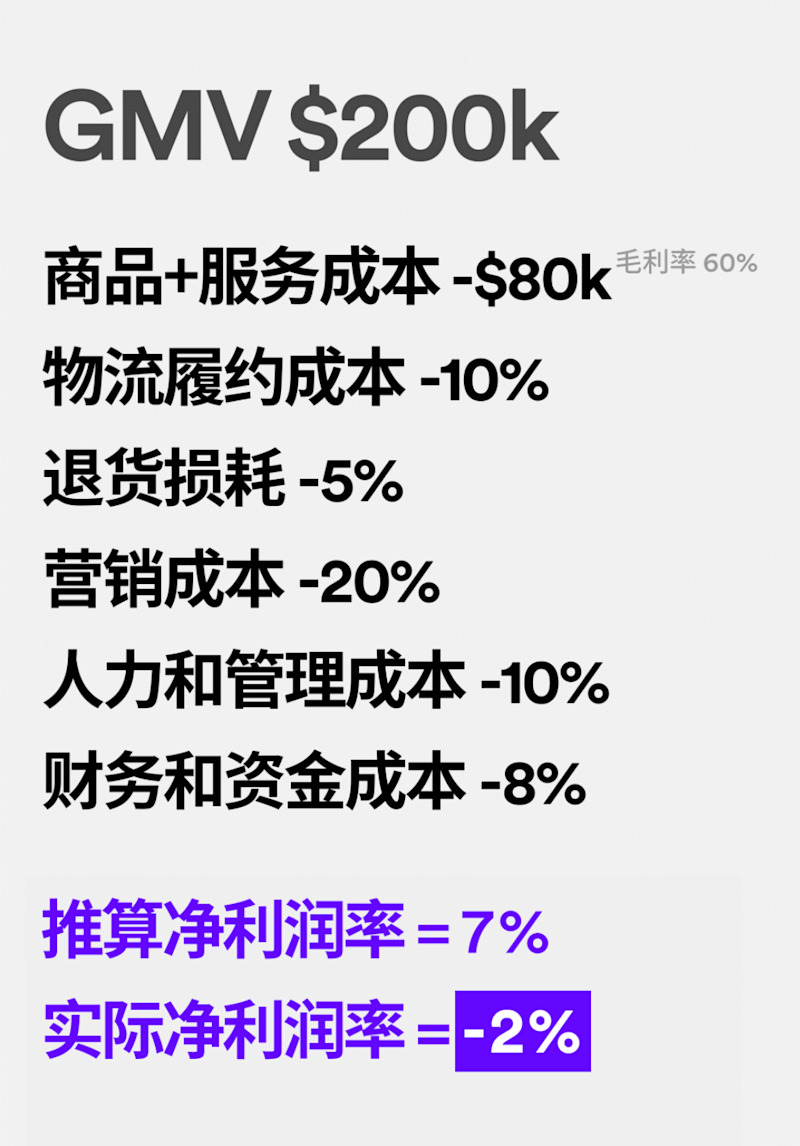

近日,国内某DTC消费电子品牌为其出海项目算了一笔账——

利润去了哪里?

这份令企业经营者既焦虑又困惑的账目,恰恰反映了当下许多中国出海企业的典型困境:无论是从事货物贸易还是服务贸易,业务人员往往只看到国内供应链、研发能力所带来的的低成本、高毛利,却对海外业务特有的隐性成本缺少一手经验。

在投入大量资源完成海外市场调研、产品开发、营销和履约体系搭建后,业务人员凭借在国内市场积累的敏锐商业嗅觉,往往能快速实现海外业务增长,但业务增长与盈利却不能画等号。

为什么 原本成立的财务模型,在实际运营中亏了钱?

为什么 前几个月的GMV,还在一直调减?

为什么 出海DTC和国内市场DTC的现金流不同?

除了海外消费者对产品服务的需求、偏好不同外,支付习惯和规则的不同也是不可忽视的难点。

「结算周期、循环保证金、拒付、欺诈」等在国内市场鲜有提及的概念,却真真实实左右了出海业务的盈利、现金流和增长的可持续性。

我们发现,中国出海企业提供的商品在海外越有市场、越受欢迎,往往越容易受到“假善型”拒付、欺诈等问题的侵扰。如果连续遭遇几笔大额欺诈或拒付交易,那上述出海项目的净利率从7%变为负数,就是一眨眼的事。

什么是拒付?为什么会发生?

不同于国内卡组织(中国银联)和电子钱包(微信支付、支付宝等)在构建商家网络时相对较轻的消费者保护责任,国际卡组织(Visa、Mastercard、Amex、银联国际、JCB等)承担了繁重的消费者保护职责。

拒付(chargeback),即是在卡交易完成后的180天内,持卡人通过发卡行向国际卡组织申诉,认为自己的权益受到侵犯,要求退款。同时,如果持卡人认为该笔交易存在欺诈(fraud),一旦经过发卡行审核确认,便会将该笔交易金额计入商户的欺诈金额中——哪怕商户本身无欺诈行为,仅仅是没能事前识别欺诈(例如持卡人的卡被盗刷),从而及时终止交易。

拒付的概念诞生于40多年前,本意是作为一种信用卡欺诈的申诉手段,让消费者能及时避免因欺诈造成的资金损失,从而增强消费者对信用卡的信心。通常,拒付发生的场景包括三类:

① 商户责任拒付

事实证明,不负责任、带有欺诈性质的商户真实存在,且一直威胁着消费者的利益。因此,那些因商家不及时履约、货不对板、产品质量不合格、应退而未按时退款等问题造成的拒付,我们视之为商户责任拒付。如商户不能履行自身的义务,将承担拒付损失和卡组织的相应惩罚。

② 真实性欺诈

另一种拒付情况,源于我们所说的真实性欺诈。持卡人的卡信息可能被犯罪团伙或他人盗取,并产生消费。真实的持卡人在收到信用卡消费账单后,发现自身从未执行或者授权过某一笔交易,进而发起拒付。这类拒付在高流通性商品或者订阅型服务中最为常见,欺诈团伙倾向于购买市场流通度高的商品进行倒卖,还有可能借用订阅服务的消费平台来测试盗取卡片的可用性。

③ 假善型拒付(friendly fraud)

还有一种情况恰恰相反——商户按期交付了符合标准的货品,客观上无责任,但消费者主观不想完成交易,并以未收到货、产品质量问题、赝品、甚至谎称欺诈、从未授权交易等作为理由,拒绝付款。这种情况我们称之为假善型拒付,这类拒付在高客单价的商品和服务中最为常见。

根据国外咨询公司数据,约86%的拒付都属于这种类型,过去两年由于疫情和全球经济不景气,假善型拒付的比重更是增长了41%。其中,软件服务行业以0.66%的拒付率居首,金融服务、媒体及电商内容、零售、旅游等行业也是假善型拒付的重灾区。

拒付的这些“风险成本”,出海企业了解吗?

和灵活性较高的退款不同,拒付流程一旦发起,商家的自主可控性极低。面对拒付请求,商家不得不在期限内提供相应的交易记录、物流记录、聊天截图等证据来进行申诉,一旦申诉失败,还将面临货款损失、时间人力成本浪费和其他一系列问题。

显然,拒付带给出海商家的麻烦,远比交易货品本身的成本要高。国外行业媒体报告数据2显示,2023年,全球商家因为拒付造成的经济损失预计将超过1000亿美元。以美国市场为例,2022年每发生1美元的拒付,美国的电商商家需要花费3.75美元的成本进行处理3,这一数据比2019年疫情前增长了19.8%。因此,了解拒付的“风险成本”,对出海商家至关重要:

拒付成本①:货品资损

尽管出海企业认为已经完成了交易履约,但只要买方不认可,就可以发起拒付。根据履约记录和买方确认证据链的完整度不同,商家在面对拒付时的申诉成功率波动范围很大。但对那些刚刚涉足出海DTC业务的企业,申诉成功率低于10%也非常常见。一旦申诉失败,对出海企业最直接的损失就是资损,不仅损失货品,前期的营销、运营费用也会随之打水漂。

拒付成本②:拒付仲裁费

每笔拒付都会直接产生20-100美元4不等的拒付处理费;如果选择申诉但不被买家和发卡行认可,再次发起仲裁就需要支付上百美元的卡组仲裁费用。对于客单价数十美元的DTC出海业务,在申诉成功率不高的情况下,频繁支付拒付处理费和仲裁费,更增加了业务的隐性成本。

拒付成本③:拒付罚金和处罚

卡组织为了提升持卡人的消费体验,对入网商户设定了各类拒付、欺诈率标准和金额红线。一旦拒付指标触及红线,商户将面临高额罚款,同时可能影响交易成功率,甚至造成卡组永久撤销商户进行交易的资格。

此外,由于卡交易存在拒付的可能,卡组织、收单机构就无法在交易后实时完整地为商户结算资金,尤其当企业或商户的拒付率偏高时,卡组织和收单机构会要求提供较高额的保证金,资金结算周期也相对较长。这对效率为王、要求充足现金流的出海商家来说,影响无疑是巨大而负面的。

拒付困扰如何化解?这些实用建议一定要知道

既然拒付对出海企业的盈利和现金流有如此深的桎梏,那成千上万的中国DTC出海品牌该如何应对,以有效地化解拒付难题,让出海发展的规模和利润都更上一个台阶呢?

作为领先的全球支付与金融平台,Airwallex 空中云汇基于多年的金融服务经验、业务数据和实际案例,从三个维度给出建议:

【建议一】判断拒付类型,对症下药

前文提到,拒付发生的动机和缘由各不相同,因此,面对不同类型的拒付交易,出海商家应采取更有针对性的措施。

VS 真实性欺诈:升级风控体系,提升流量质量

对于真实性欺诈而言,更精确地判断付款人为真实持卡人是关键。但商户常常面临矛盾的境地——风控标准太严格,拒绝真实交易请求,或频繁发起3DS验证,顾客付款体验就会受影响,从而降低支付转化率。而一旦风控稍稍松懈,真实性欺诈便会蜂拥而至。

Airwallex 空中云汇的风控体系,结合了规则模型的严谨以及人工智能模型的灵活性,让商户能够根据自身风险偏好,便捷地调整对于交易的判定逻辑,让商户对站点的风控表现有更紧密的掌控力。

具体而言,Airwallex 空中云汇的人工智能计算能力会从卡BIN、发卡行国家、IP地址、设备信息、卡的使用频率、历史交易成功率、关联交易成功率等200多个维度进行判断,为每笔交易计算出一个风险分值。商户可基于该风险分值,定制化地设置阈值,从而将交易高效分流为四种处理方式:接受、发送3DS验证、人工处理、拒绝。

特别要注意的是,商户输入模型的参数越完整(如用户 email 地址、持卡人信息、用户ID等),风控模型的精确度就越高。

此外,通过转化率和拒付数据,不断迭代流量端投放策略,以精准定位高质量的潜在客户、提升流量质量,也是出海商家需要持续优化的方向。

VS 假善型拒付:完善履约信息,以不变应万变

假善型拒付的理由五花八门,但是从申诉和应对方法层面,万变不离其宗。如果商户认为客观上自身没有责任,便可以收集证据,向发卡行进行申诉。

证明商品符合线上描述,且按时履约。在保证产品质量、按时履约,并执行应该执行的退款之外,商户应该提前武装自己,完善相关申诉依据,避免受到顾客不合理的挑战。

准备好详细清晰的产品资质,确保产品描述属实

为顾客提前设定履约预期,并且在履约延迟时与顾客邮件沟通

明确产品的退换政策,在醒目位置展示

证明是顾客本人进行了消费。在发起申述时,商户可以递交这些内容:

与客户的沟通记录,以及向其邮箱发送的账单

同一张卡、IP地址、邮箱的历史消费记录

证明付款人提供的AVS地址与顾客的送货地址一致

当然除了自己组建团队管理申诉外,当出海商户业务规模稳步增长,每月拒付笔数达到数百笔或因拒付造成的营收损失达数万美元时,商户可以考虑和专业的拒付外包管理机构合作,高效降低风险成本。Airwallex 空中云汇的收单 API 将支持商户授权拒付风控外包机构对接,集中、自动化管理拒付申诉。对于大体量商户而言,外包拒付管理也是一种专业、低成本、可信赖的可选方案。

此外还有一种特殊情况,即“天真型”欺诈。所谓天真型欺诈,就是客户并没有敲诈商户的意思。客户可能真的不记得做了这样一笔消费,或者确实申请了退款但之后发起了拒付。这就要求商户在顾客从下单、履约、售后的周期中,积极地与顾客沟通,如在下单后发送账单、发货提醒、到货提醒。在顾客提出退款后,若判定不符合退款条件,也要及时沟通。

VS 商户责任拒付:优化服务细节,拒付预处理

这类拒付的发生,通常与客户服务和满意度息息相关。因此,提高客服响应速度,帮助客户有效解决问题,主动向客户了解其购物体验和反馈,针对客户投诉的问题进行及时的说明、纠正、补偿或退款,是降低这类拒付数量的核心途径。

此外,Visa、Mastercard 等卡组织近年来推出的拒付前解决方案(Pre-chargeback programs)也是解决此类拒付的有效手段。拒付前解决方案会根据商户设计的规则,判断是否直接给予退款。如果消费者诉求是正当且符合规则的,便可以立即得到反馈和满足。这种拒付预处理方式,既能提升用户体验,同时也为商户节省了拒付费用和人工成本(下文将做详细解读)。

【建议二】大数据模型+人工审单,过滤欺诈交易

除了基于类似Airwallex 空中云汇的风控体系,通过规则模型和人工智能模型屏蔽一些真实性欺诈以外,商户还可以结合长期运营DTC站点的经验,选择对一些交易进行人工审单。风控系统会把相应交易提交至人工审核列表,等待商户批准或者取消交易。

商户可以为人工审单制定一定的规则,例如一定金额以上的交易、来自某个IP地址地区的交易、来自某个发卡行卡BIN的交易等,必须经过人工审单。

人工审单的优势在于,可以通过人工判断,确保优质的交易成功通过,同时不因欺诈型交易蒙受损失。如果团队能力允许,商户还可以选择与风控体系提供商一起,定制细化的规则,以符合自身的业务逻辑。

【建议三】在拒付发生前处理,减少拒付损失

拒付对于出海商家来说成本高昂,不但每笔都会产生数十美金的处理费用,还会影响其信用等级。即使对已经产生的拒付进行申诉,胜诉的概率也相对较低,会浪费大量的时间和精力。

为此,Visa、Mastercard 等卡组织近年来推出了拒付前解决方案(Pre-chargeback programs),在持卡人提出拒付后,拒付前解决方案会先根据商户设计的规则,判断是否直接给予退款。这样一来,由正当理由提出拒付的持卡人诉求可以立即得到满足,优化了顾客体验;同时商户也省去了高昂的拒付费用和处理拒付所需的人工成本。

以 Visa 的 Rapid Dispute Resolution(RDR)解决方案为例,我们用一些常见的商户场景进行了模拟,发现采用拒付前解决方案后,商户的拒付成本能明显降低——

以这个场景推算,使用拒付前解决方案后,商户因拒付产生的成本更低。拒付存在的意义,就是为了解决商户与消费者之间不可调和的纠纷。如果可以在此之前,将可以解决的纠纷直接处理掉,便可以节省商户的时间和成本,同时使商户的拒付率维持在健康水平。

当然,针对不同的目标出海市场、目标客群、细分类目、客单价、履约模式等,出海企业所面临的支付“风险成本”不完全相同。

例如虚拟类(游戏、直播、充值)商品变现效率高,更容易遭受假善型欺诈;预售类模式履约周期长,需要增加履约确定性,以降低客诉、提升资金周转效率;低客单价、高性价比商品的消费者满意度低,需要通过拒付预警和客服体系提升客户体验。

在启动或升级出海DTC项目时,不妨咨询海外收单机构客户经理,获取最适用于出海项目的支付风险管理建议,为出海业务的盈利和可持续发展保驾护航。

从容应对拒付难题,为什么选择Airwallex 空中云汇?

① Airwallex 空中云汇直连卡组织,作为收单行提供Visa、Mastercard卡组织的拒付前解决方案,一站式完成对接。由于省去了三方机构的拒付处理代理成本,商户可获得更优的拒付前解决方案费率。

② Airwallex 空中云汇不止是卡收单机构,也同时支持180余个国家和地区、160余种本地支付方式的收单,并提供国际付款、换汇、发卡等多场景服务。因为业务线覆盖广泛,我们对新欺诈趋势的感知能力更强,也能更快地完成风控体系、产品服务的升级迭代。

③ Airwallex 空中云汇拥有专业的全球化团队,业务覆盖亚太、欧洲、中东和北美地区,已服务全球超十万家不同规模的商家客户,对欧美、中东、日韩等市场以及不同产品品类都有深刻的理解和洞察。专业的风控团队和及时响应的客户服务团队,可为全球客户提供定制化的本地服务支持,这对高速发展的出海企业来说,将大有裨益。